door Freek Zandbergen AA, consultant bij Fiscount Accountantsadviseurs

Accountants moeten zich bij de uitvoering van samenstellingsopdrachten vooral richten op significante aangelegenheden. Zowel met betrekking tot de uit te voeren werkzaamheden als tot de vastlegging daarvan.

Ook voor niet-accountants is dit logisch. De meeste posten in een standaard jaarrekening bij een ‘gewone’ klant bevatten meestal weinig gekke dingen. Je zult je vooral willen richten op posten waarvan je inschat dat die een serieuze kans op een (materiële) fout bevatten.

Om te kunnen bepalen of iets kwalificeert als significante aangelegenheid is professionele oordeelsvorming nodig. Correcte identificatie van significante bijzonderheden is belangrijk, maar ook lastig. Identificeer je te veel aspecten als ‘significant’, dan betekent dit ‘te veel doen’. Identificeer je er te weinig, dan heb je wellicht je werk niet goed gedaan.

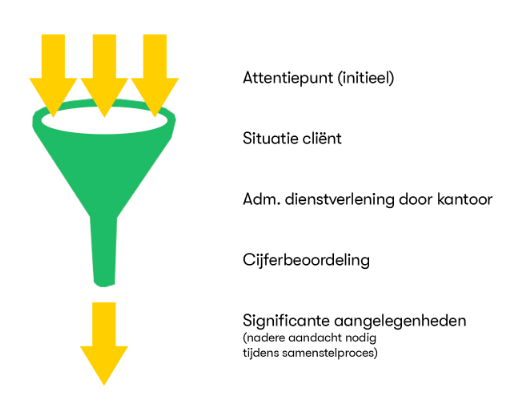

Tijdens het samenstelproces kun je ook terechtkomen op een punt waarop je denkt: ‘Ik vind het zelf eigenlijk niet nodig om aandacht te besteden aan aspect X, maar tegelijkertijd is dit in theorie wel een grote of anderszins kritische post’. Er is weinig zo irritant als tijd besteden aan werkzaamheden (inclusief vastleggingen) die je zelf niet nuttig vindt. Hierna wil ik proberen een denkmodel te geven om de juiste significante aangelegenheden te bepalen. Ter ondersteuning heb ik dit in het schema hiernaast samengevat, de ‘trechter’.

Attentiepunt (initieel)

Met attentiepunt bedoel ik posten of andere aspecten die initieel een bijzonder risico op een materiële fout in de jaarrekening bevatten. Dus punten die je bij aanvang van de werkzaamheden signaleert die potentieel om extra aandacht vragen. Of je die aandacht tijdens het samenstelproces ook echt gaat geven weet je pas aan het eind van de trechter!Op jaarrekeningniveau gaat het om de bekende punten: zekerheden, niet uit de balans blijkende verplichtingen, gebeurtenissen na balansdatum (inclusief eventueel dreiging voor de continuïteit). Dat is vaak wel duidelijk. Op post niveau is het lastiger. Er zijn heel veel factoren die kunnen maken dat een post risico bevat, denk aan de aard, omvang en complexiteit van een post – onder andere of de post een schattingselement bevat; en ook of een post incidenteel is of niet, en wie de hoogte van de post heeft bepaald.

Bij het criterium ‘omvang’ is het belangrijk om te beseffen dat een grote post zeker niet gelijk significant is. De stand van de bank kan hoog zijn, maar is veelal niet complex, niet incidenteel en bevat geen schattingsaspect. Het gaat dus feitelijk niet zozeer om of een post groot (materieel) is, maar wat de kans is dat de post een materiële fout bevat. Dat verschilt enorm per (soort) post. Bijvoorbeeld bij een balanstotaal van € 300.000 zegt een banksaldo van € 100.000 me niet zoveel, materiële activa van € 100.000 al iets meer al is dat toch ook niet echt bijzonder; maar een voorraad en zeker debiteuren van € 100.000 worden al wat interessanter. Bij het signaleren van een suppletie btw van € 100.000 gaan de wenkbrauwen meestal wel zeer ver omhoog, en ook bij een rekening-courant vordering op de directeur van een dergelijk hoogte. Vooral als de stand aan het begin van het jaar nog € 6.000 was… maar dan loop ik vooruit op de cijferbeoordeling aan het eind van de trechter. Eerst gaan we iets minder ver de trechter in.

Situatie cliënt

Om te beoordelen of een initieel attentiepunt echt wel zo risicovol is moeten we ook goed naar de cliëntsituatie kijken. In brede zin, dus je kijkt naar zaken als:

- Is het een bestaande of een nieuwe cliënt?

- Welk beeld hebben we van zijn of haar integriteit – en wat zijn de ervaringen met de kwaliteit van de door hem of haar aangeleverde informatie? Boekt de cliënt trouwens zelf en zo ja is de ervaring dat dat goed gaat?

- Het Wwft-risicoprofiel van de cliënt (en de onderbouwing daarvan)

- De financiële situatie van de opdrachtgever (inclusief hoe deze gefinancierd is) en ontwikkelingen daarin. Dit bezien in samenhang met mogelijke toekomstplannen.

- Specifieke aspecten in de branche van de cliënt.

Tip: maak altijd een goede bedrijfsbeschrijving van je cliënten! Hierin kun je belangrijke attentiepunten noemen, maar omgekeerd ook onderbouwen waarom een potentieel risico juist meevalt. Bijvoorbeeld als je beschrijft dat een cliënt een goed voorraadsysteem heeft en deze ook secuur bijhoudt; en ook attent is op afboeken van incourante goederen. Of dat een cliënt te maken heeft met complexe btw-aspecten, maar hier zelf veel kennis van heeft; en dat de ervaring leert dat wij op kantoor nooit noemenswaardige correcties qua btw hoeven te boeken.

Wat doen wij? (administratieve dienstverlening door kantoor)

Voor het beoordelen van de betrouwbaarheid van de kolommenbalans waarmee het samenstellingsteam aan de slag wil en het verder beoordelen van de initiële attentiepunten/risico’s is het verder belangrijk om te kijken wat de rol van je eigen kantoor in het administratieve proces is. Denk onder andere aan:

- Boekt de cliënt zelf of doet ons kantoor dat?

- Lezen we daarbij de bankafschriften automatisch in?

- Maken we voor deze cliënt tussentijdse cijfers, waarbij opvallende zaken al worden uitgezocht en wellicht met de cliënt besproken?

- Hoe ervaren en kundig is de assistent die de kolommenbalans heeft uitgewerkt?

Daarnaast is belangrijk om te weten in welke mate de uitwerker van de kolommenbalans een rol heeft in het bepalen/berekenen van de post. Bijvoorbeeld de bepaling van de post dubieuze debiteuren, of helpen bij het berekenen van de post Onderhanden projecten. Het kan ook zijn dat je hiervoor zelf ook deskundigen hebt ingeschakeld, bijvoorbeeld een bureau dat de stand van de voorziening pensioen in eigen beheer berekent, of een salarisbureau.

Cijferbeoordeling

Aan het eind van het uitwerken van de kolommenbalans zal een afsluitende cijferbeoordeling (cbo) worden gemaakt, die meestal de basis is voor de initiële cbo in het samenstelproces (ga hier praktisch mee om: het is niet nodig dat je uiteindelijk 2 cbo’s hebt!).

De stand van een post ten opzichte van het voorgaande jaar en/of ten opzichte van de rest van de cijfers uit de kolommenbalans zegt vaak veel. Als de personeelskosten substantieel zijn gestegen maar dat is in lijn met de omzetgroei, vind je dat al snel aannemelijk. Enzovoorts. Echter, de cbo zelf zal veel eerder gesignaleerde risico’s en attentiepunten niet opvangen/oplossen. Bovendien kan de cbo juist weer nieuwe vragen oproepen. Waarom ziet het trechtermodel er dan niet uit als een zandloper? Omdat je bij de notities rond de cbo al wel kunt vastleggen wat de verklaring rond een ontwikkeling is. Een sterke daling van de marge of een sterke stijging van de debiteuren; op de cbo kun je dit gelijk afwerken. Na de cbo hoef je daar verder niets mee, behalve als het een punt was wat op zelf wel aan te merken was als belangrijk (significant), en nog niet met de cliënt is besproken. Dan zul je als actiepunt opnemen dat dit alsnog moet gebeuren.

Uitkomst van de trechter

Uit het voorgaande blijkt dat je bij een goede klantkennis, een ‘gewone/degelijke’ uitwerking van de kolommenbalans, en na een goede cbo, weinig significante aangelegenheden zult overhebben. Het uiteindelijke aantal te signaleren significante punten hangt dus wel van veel factoren af, tot en met de samenstelling van zowel je personeelsbestand als je cliëntenportefeuille. Persoonlijk verwacht ik zelf gemiddeld twee of drie significante punten per jaarrekening. Maar er zal af en toe heus een cliënt tussen zitten met nul significante punten. Of je krijgt een nieuwe cliënt, die gelijk goed is voor vier of meer significante punten.

Accountants zullen over het algemeen in het samensteldossier iets meer significante punten benoemen dan niet-accountants. Als een significant punt feitelijk al tijdens het uitwerken van de kolommenbalans is afgewerkt zal een niet-accountant namelijk weinig behoefte voelen om hier in de samenstelfase nog eens op terug te komen. Een accountant zal echter een samensteldossier moeten hebben waarin de significante punten worden genoemd. Het slechte nieuws voor een accountant is dus dat hij of zij wat betreft punten die eigenlijk al in de fase ‘uitwerken kolommenbalans’ zijn afgewerkt een klein beetje dubbel werk moet verrichten. Het goede nieuws is dat het vaak niet nodig is om alle berekeningen, kopieën, e-mails met de cliënt etc. over te hevelen naar het samenstellingsdossier. Vaak is het genoeg om de uiteindelijke bevinding en conclusie te noemen. Bijvoorbeeld:

- Bij het uitwerken van de kolommenbalans is geconcludeerd dat wat betreft de post debiteuren het nodig is om een voorziening dubieuze debiteuren van ruim 16k te vormen (vorig jaar: ruim 14k).

- Afwerking: De onderbouwing van de voorziening op basis van het overzicht ‘ouderdomsanalyse debiteuren’ in het administratieve dossier is akkoord, en verder is dit per e-mail op <datum> met de cliënt afgestemd. (Of: dit moet tijdens bespreking van de (concept) jaarrekening nog wel met de cliënt worden besproken).

Tot slot

De hoofdregel bij een samenstellingsopdracht is dat je niet hoeft te beschrijven waarom iets niet significant is. Voer dit echter niet tot het uiterste door. Vermoed je dat de ‘trechter’ voor een derde (bijvoorbeeld een toetser) niet duidelijk is? Leg dan in het dossier vast waarom je een op het eerste gezicht belangrijk aspect c.q. risicovolle post verder toch niet aanmerkt als significant. Meestal kan dit heel goed bij de initiële cbo.

.png)